Năm 2023, Ngân hàng thương mại cổ phần Đầu tư và Phát triển Việt Nam (BIDV) đạt lợi nhuận 27.400 tỷ đồng. Ảnh: Nguyễn Quang

Chất lượng nợ được kiểm soát

Trong nhóm 4 ngân hàng lớn nhất tại thị trường Việt Nam, dẫn đầu lợi nhuận trước thuế năm 2023 là Ngân hàng thương mại cổ phần Ngoại thương Việt Nam (Vietcombank) với khoảng 41.200 tỷ đồng, tăng 10,2% so với năm 2022. Dư nợ tín dụng cuối năm 2023 đạt 1,27 triệu tỷ đồng, tăng 10,6% so với thời điểm cuối năm 2022. Chất lượng nợ được kiểm soát theo mục tiêu, với tỷ lệ nợ xấu ở mức 0,97%; dư quỹ dự phòng rủi ro là 34.338 tỷ đồng, tỷ lệ dự phòng bao nợ xấu đạt 185%.

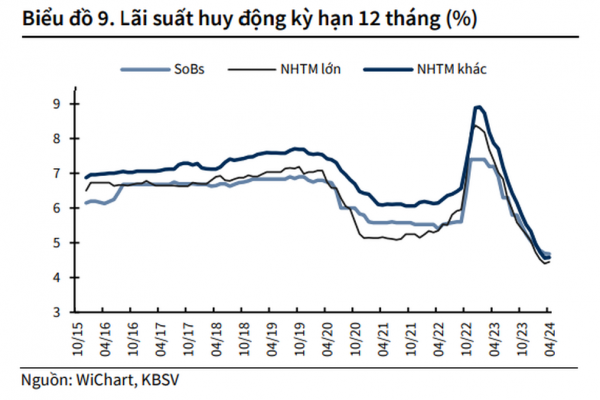

Tổng Giám đốc Vietcombank Nguyễn Thanh Tùng cho biết, Vietcombank tập trung tăng trưởng tín dụng theo đúng định hướng; phát triển dịch vụ quản lý tài chính và sản phẩm đầu tư dành cho các phân khúc khách hàng bán lẻ trọng tâm, đồng thời, phát triển các giải pháp thanh toán mới, các tính năng mới cho thẻ phi vật lý; duy trì, phát huy lợi thế trong hoạt động kinh doanh ngoại tệ...; đầu tư cho các mảng hoạt động dịch vụ tư vấn tài chính mua bán, sáp nhập doanh nghiệp, góp vốn, mua cổ phần doanh nghiệp. Ngân hàng sẽ tiếp tục áp dụng lãi suất huy động vốn, lãi suất cho vay linh hoạt, bám sát diễn biến thị trường để điều chỉnh, cung ứng các sản phẩm phái sinh đáp ứng yêu cầu của các tệp khách hàng khác nhau...

Sau Vietcombank, Ngân hàng thương mại cổ phần Đầu tư và Phát triển Việt Nam (BIDV) cũng đạt lợi nhuận 27.400 tỷ đồng; Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agribank) đạt lợi nhuận 25.400 tỷ đồng và Ngân hàng thương mại cổ phần Công thương Việt Nam (VietinBank) đạt 20.946 tỷ đồng. Tỷ lệ nợ xấu của các ngân hàng này đều ở mức dưới 2%, trong đó chỉ có tỷ lệ nợ xấu 1,1%, còn VietinBank là 1,15%.

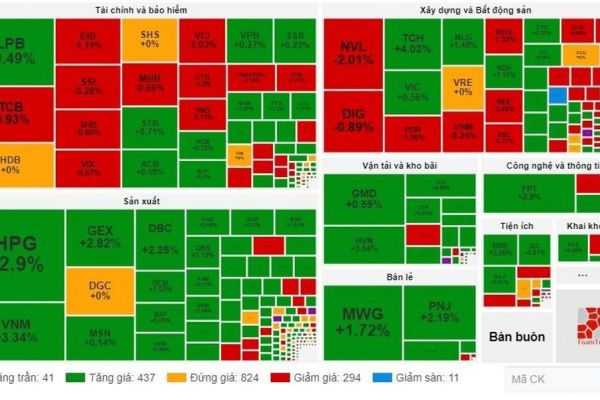

Nhóm ngân hàng cổ phần cũng không kém khi nhiều ngân hàng có lợi nhuận vượt ngưỡng 1 triệu USD. Đó là Ngân hàng thương mại cổ phần Quân đội (MB) với lợi nhuận trước thuế hợp nhất 26.200 tỷ đồng, tăng 15% so với năm 2022. Ngân hàng thương mại cổ phần Kỹ thương Việt Nam (Techcombank) đạt gần 22.900 tỷ đồng, hoàn thành kế hoạch năm. Ngân hàng thương mại cổ phần Bưu điện Liên Việt (LPBank) ghi nhận lợi nhuận đạt 7.039 tỷ đồng, tăng 24% so với năm 2022, với tổng tài sản hơn 382.953 tỷ đồng. Ngân hàng thương mại cổ phần ài Gòn Thương Tín (Sacombank) đạt lợi nhuận 9.500 tỷ đồng, tăng 50% so với năm 2022, tỷ lệ nợ xấu được kiểm soát ở mức 2%. Ngân hàng thương mại cổ phần Quốc tế (VIB) cũng chạm lợi nhuận vượt 10.000 tỷ đồng…

Tỷ lệ cổ tức cao

Nhờ kết quả hoạt động vượt mong đợi, các ngân hàng có kế hoạch chia cổ tức bằng tiền mặt thay vì cổ phiếu như những năm trước.

Theo đó, dự kiến mức chi trả cổ tức năm bằng tiền mặt ít nhất 20% tổng lợi nhuận, ước tính khoảng 1.500 đồng/cổ phiếu cho năm 2024. Tổng Giám đốc Techcombank Jens Lottner cho biết, 10 năm trước, ngân hàng quyết định không trả cổ tức để giữ lại nguồn vốn phục vụ việc mở rộng hoạt động kinh doanh. Vị thế và năng lực của Techcombank đã lớn mạnh hơn. Techcombank đã có khả năng vừa trả cổ tức, vừa bảo đảm tái đầu tư ổn định kinh doanh, tiếp tục tăng trưởng.

VIB cũng thông tin về việc chia cổ tức bằng tiền mặt trong năm 2024. Theo đó, VIB đã quyết định chi hơn 1.500 tỷ đồng để tạm ứng cổ tức tiền mặt năm 2023 cho cổ đông hiện hữu với tỷ lệ 6%. Cổ đông sở hữu 1 cổ phiếu sẽ được nhận 600 đồng. Trước đó, trong năm 2023, VIB đã có 2 đợt chia cổ tức vào tháng 3 và tháng 5 với tỷ lệ chia lần lượt là 10% và 5%. VIB cũng trả cổ tức bằng cổ phiếu để tăng vốn điều lệ với tỷ lệ 20%.

Ngân hàng thương mại cổ phần Việt Nam Thịnh vượng (VPBank) có kế hoạch chia cổ tức bằng tiền mặt trong 5 năm liên tiếp. Riêng năm 2023, VPBank chi gần 8.000 tỷ đồng để trả cổ tức cho cổ đông. Ngoài ra, các ngân hàng như thương mại cổ phần Á Châu (ACB), thương mại cổ phần Phát triển thành phố Hồ Chí Minh (HDBank), MB cũng có kế hoạch chia cổ tức bằng tiền mặt.

Theo các chuyên gia, trong bối cảnh thị trường chứng khoán khó bứt phá như trước, tỷ lệ trả cổ tức cao từ các ngân hàng cho cổ đông cũng được coi là “cú hích” kéo nhà đầu tư trở lại với thị trường, lấy lại vị thế của cổ phiếu “vua” mang “họ” ngân hàng. Tuy nhiên, ngân hàng cũng nên tiếp tục có kế hoạch chia cổ tức bằng cổ phiếu xen kẽ cùng tiền mặt để tăng khả năng đáp ứng vốn cũng như năng lực tài chính.

Về kế hoạch 2024, Phó Thống đốc Thường trực Ngân hàng Nhà nước Đào Minh Tú thông tin, Ngân hàng Nhà nước sẽ tiếp tục điều hành tăng trưởng tín dụng chủ động, linh hoạt, phù hợp với diễn biến kinh tế vĩ mô, lạm phát, đáp ứng nhu cầu vốn tín dụng phục vụ nền kinh tế.

Về phía các tổ chức tín dụng, Ngân hàng Nhà nước chỉ đạo tăng trưởng tín dụng an toàn, hiệu quả, hướng tín dụng vào các lĩnh vực sản xuất - kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng kinh tế (tiêu dùng, xuất khẩu, đầu tư). Các động lực tăng trưởng mới như kinh tế xanh, kinh tế số, kinh tế tuần hoàn… theo chủ trương của Chính phủ cũng được ưu tiên. Ngoài ra, hệ thống ngân hàng tiếp tục kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro; rà soát, đơn giản hóa thủ tục, hồ sơ vay vốn, tài sản bảo đảm, tạo điều kiện thuận lợi cho doanh nghiệp và người dân tiếp cận vốn tín dụng ngân hàng; tăng cường cho vay lãi suất ưu đãi đối với các đối tượng thuộc chính sách ưu tiên, ưu đãi của Chính phủ.